香港物業轉按攻略:現金回贈、套現風險、成數上限及申請流程全解析 | 焯檢mychoices專業分析 | Mychoices HK

香港物業轉按全攻略!解析轉按定義、種類及最新成數上限(私樓/居屋/村屋適用),比較業主貸款、加按與轉按套現的優缺點,並揭露7大轉按好處如現金回贈、獲得更優惠的按揭利率等。深入分析轉按風險(罰息期、估價不足等)及應對策略,附金管局新規解讀及申請流程。

8/28/2025

香港各大銀行為佔據市場,不時會慎重探討及檢討自身所推出的按揭貸款計劃,間中會推出高現金回贈,又或者最優惠利率的按揭計劃。而業主若想要透過轉按賺盡回贈,有什麼須知?而當中又有什麼風險要留意?接下來此文會跟大家作出詳細分析。

(A) 什麼是轉按?轉按定義、種類、成數上限

轉按(Mortgage Refinancing)是指借款人將現有的按揭貸款從原有銀行轉移至另一家銀行或金融機構,以重新調整貸款條件(如利率、還款期、貸款額等)的過程。轉按通常涉及重新審批貸款、簽訂新合約及償還原有按揭,其目的是為了獲得更優惠的條款或滿足個人財務需求。

香港物業轉按的種類

純利率轉按

在不增加貸款額的情況之下,單純為了獲得更低的按揭利率或更好的貸款條件。

適合市場利率下降或原有銀行利率偏高時使用。

轉按套現

通過重新物業估價(或估值),提高貸款額以提取現金(Cash-out)。

適用於物業升值後,借款人需要資金周轉(如投資、裝修、清償其他債務等)。

轉按減債

通過延長還款期或降低利率,減少每月供款壓力。

適合財務狀況變差或收入下降的借款人。

跨銀行轉按

將按揭貸款從一家銀行轉至另一家銀行,通常為了獲取現金回贈或其他優惠。

內部轉按(同銀行轉按)

在同一銀行內調整按揭條款(如轉換利率計劃)。此轉按方式無需更換銀行。

香港物業轉按的成數上限

金管局已放寬轉按成數上限,不論物業價值和是否作自住用途,最高按揭成數統一為7成。若物業價值在600萬港元或以下,透過按揭保險最高可達8成。

以下是更詳細的說明:

統一按揭成數:

金管局於2024年10月16日公布,將所有住宅物業的按揭成數上限統一為7成,無論物業價值多少,也不論是否作自住用途。

轉按套現:

依據金管局規定,對於轉按套現,不論樓價,最高按揭成數為7成。如果物業價值600萬港元或以下,最高可達8成,但需通過按揭保險。

其他物業:

非住宅物業(如工商舖、車位等)的按揭成數上限也統一為7成。

供款與入息比率:

與自用物業看齊,非自用物業的「供款與入息比率」上限也由4成調升至5成。

根據香港金管局,這些修訂旨在讓更多市民可以更容易地獲得按揭貸款,同時間也為銀行體系提供緩衝,應對樓價調整的挑戰。

(B) 轉按有什麼好處?

1. 擺脫發展商高息按揭(呼吸Plan)

發展商提供的按揭計劃(如「呼吸Plan」)通常在首2-3年提供低息優惠(「蜜月期」),但之後利率會大幅上升(如升至P+1%或更高,即約6%-8%),遠高於銀行按揭利率(目前約H+1.3%,封頂利率約P-2%)。轉按至銀行可以:

降低利息負擔:銀行按揭利率通常較低,長期可節省大量利息支出。

避免供款壓力驟增:發展商按揭的利率跳升可能使月供金額倍增,轉按可穩定還款壓力。

2. 賺取現金回贈

香港銀行為了吸引客戶轉按,通常會提供現金回贈,最近這幾年市場上轉按現金回贈大約0.2%至最高1%目前市場上轉按現金回贈最高可達貸款額的(如貸款500萬,可獲約1萬至5萬回贈),而曾經有些年轉按現金回贈高達2.5%。部份銀行甚至提供更高回贈給優質客戶或專才。

3. 套現資金

如果物業升值,業主可透過轉按套現,將增值部分轉化為現金。例如:

物業市值1,000萬,未償還貸款200萬,按揭成數70%,可套現500萬(700萬 - 200萬)。

套現資金可用於投資、子女教育、清還債務等用途。

4. 獲得更優惠的按揭利率

銀行按揭利率通常比發展商按揭更優惠,例如:

H按:H+1.3%(截至編寫此文2025年8月20日,目前HIBOR約2.574%,實際利率約3.874%)。

P按:P-2.5%(各大銀行推出各自的最優惠利率 (Prime Rate),就以滙豐銀行為例,目前P=5.25%,實際利率約2.75%)。

部份中小銀行甚至提供H+1%的優惠利率。

5. 獲取 Mortgage-link 高息存款戶口

轉按後可開設 Mortgage-link 戶口,存款利率與按揭利率掛鈎(如按揭利率3.5%,存款利率同樣3.5%),最高可存入貸款額的50%-60%,有效對沖利息支出。

6. 擔保人或聯名業主「甩名」

轉按可讓擔保人或聯名業主「甩名」,恢復首置身份,方便未來再購置物業時享受較低印花稅和更高按揭成數。

7. 提高出租靈活性

如果原有按揭受按揭保險限制(必須自住),轉按後可解除限制,合法出租物業。

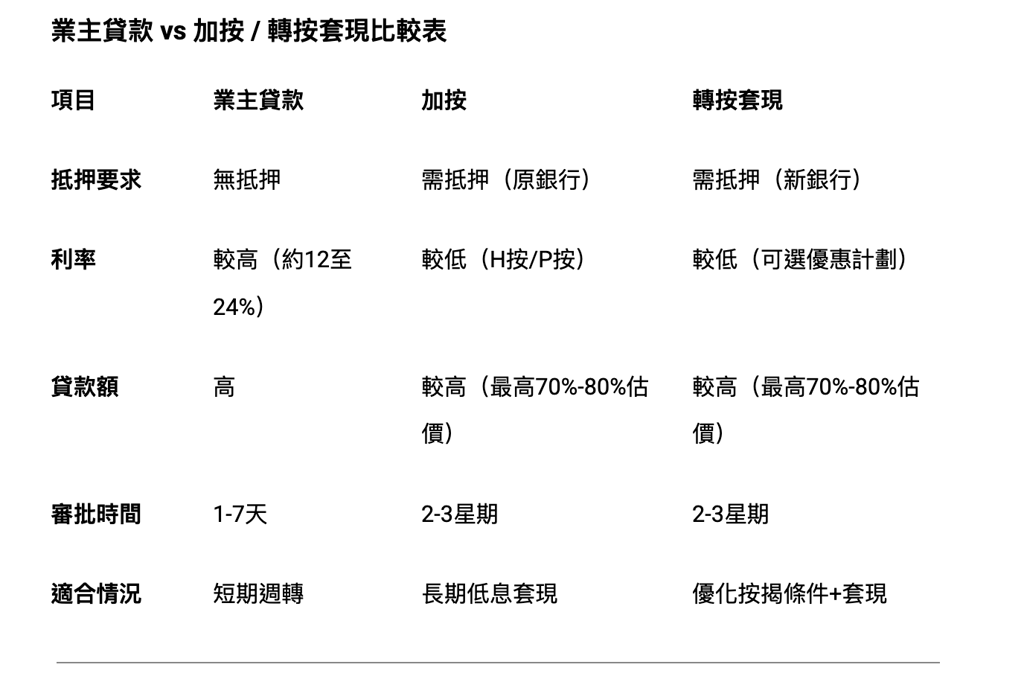

(C) 業主貸款 vs 加按 / 轉按套現分別

在香港,業主可以通過多種方式利用物業套現資金,主要包括業主貸款、加按和轉按套現。這三種方式在貸款性質、利率、審批要求及風險等方面有所不同,以下是詳細比較:

1. 業主貸款(無抵押貸款)

定義:

業主貸款是專為物業持有人提供的 無抵押私人貸款,無需重新抵押物業,審批較快,適合短期資金需求。

特點:

✅ 無需抵押:不涉及物業按揭調整,適合不想影響現有按揭的業主。

✅ 審批快速:通常1-7天可完成,適合緊急資金需求。

✅ 靈活用途:可用於裝修、投資、醫療等,無嚴格限制。

❌ 利率較高:年利率通常較高(約12 - 24%),視乎信貸評級。

❌ 貸款額較低:一般最高可借200萬港元,遠低於加按或轉按。

適合對象:

短期資金需求

信貸評級較好但不想重新抵押物業的業主

2. 加按(增加按揭貸款)

定義:

向原按揭銀行申請增加貸款額,利用物業升值部分套現。

特點:

✅ 利率較低:按揭利率(H按/P按)通常低於業主貸款,目前約3.5%~4%。

✅ 還款期長:可長達30年,月供壓力較小。

✅ 手續較簡單:無需轉換銀行,只需在原銀行辦理。

❌ 需重新審批:需符合銀行入息要求及供款與入息比率(DTI≤50%)。

❌ 受樓價影響:若物業估值不足,可能無法加按。

適合對象:

物業已升值,希望長期低息套現的業主

不想轉換銀行的業主

3. 香港物業轉按套現(轉換銀行並套現)

定義:

將按揭由A銀行轉至B銀行,並利用新估價提高貸款額套現。

特點:

✅ 現金回贈:部份銀行提供0.2至1%左右的現金回贈。

✅ 更低利率:可轉至更優惠的按揭計劃(如H按)。

✅ 擺脫高息二按:適用於發展商「呼吸Plan」業主,避免蜜月期後高息。

❌ 手續繁瑣:需重新審批、律師費、估價等,需時1-3個月。

❌ 罰息期限制:若原按揭未過罰息期(通常2-3年),轉按需支付罰款。

適合對象:

希望獲取更低利率或現金回贈的業主

樓價升值後想套現更多資金的業主

如何選擇?

短期急需資金 → 業主貸款(快速但利率高)。

物業升值,想低息長期還款 → 加按(手續簡單)。

想降低利率或賺現金回贈 → 轉按套現(適合樓價升幅大者)。

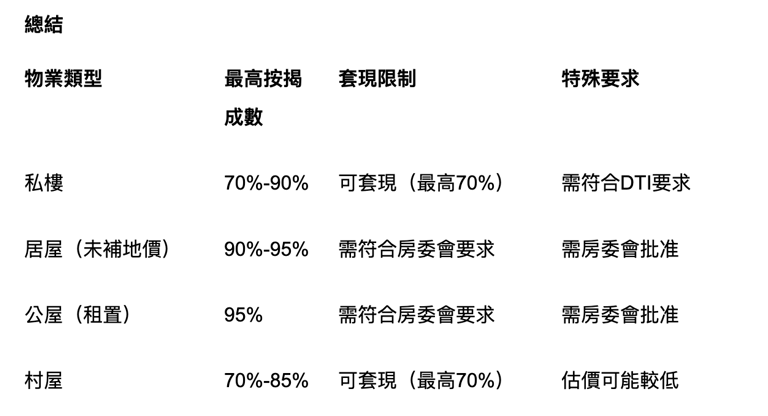

(D) 香港各類物業轉按 - 公屋居屋、村屋以及私樓轉按

在香港,轉按適用於各類物業,包括公屋、居屋、村屋和私樓。不同類型的物業在轉按時的條件、成數限制和注意事項有所不同。以下是各類物業轉按的詳細分析:

1. 私樓轉按

私樓轉按是最常見的類型,適用於一手或二手私人住宅物業。

按揭成數:根據2024年《施政報告》,私樓轉按的最高成數為70%(非按保情況下),若透過按揭保險(如符合條件),最高可達80%-90%。

套現限制:

若不套現,可轉按現有貸款餘額。

若套現,最高按揭成數為70%,且需符合供款與入息比率(DTI)要求(不超過月入50%)。

現金回贈:部份銀行提供約0.2至1%現金回贈,適合希望降低利息成本的業主。

罰息期:一般為2-3年,提前轉按需支付罰款。

2. 居屋轉按(未補地價)

未補地價的居屋(包括綠表及白表)轉按需符合房委會規定:

按揭成數:

綠表最高95%,白表最高90%(需在政府擔保期內)。

若擔保期已過,最高按揭成數降至70%。

限制:

加按或延長還款期需符合房委會要求及批准。

僅能轉按現有貸款餘額,不能套現。

利率:H+1.3%,封頂利率約P-2%

3. 公屋轉按(租置計劃)

透過「租者置其屋計劃」購買的公屋單位,轉按條件較嚴格:

轉按成數:最高可達95%

加按:需向房署申請,通常僅批准緊急財務需求(但現時較少銀行接受公屋之重新加按)

4. 村屋轉按

村屋轉按的條件與私樓類似,但銀行估價可能較保守:

按揭成數:

無按保情況下,最高70%。

透過按揭保險,最高85%(樓價1,000萬以下)。

注意事項:

村屋質素參差,可能影響銀行批核。

還款期最長30年,但部分銀行可能縮短。

建議:轉按前應比較不同銀行的利率、回贈及罰息期,並評估物業估值是否足夠。如需高成數轉按,可考慮按揭保險計劃。

(E) 轉按風險

在香港進行轉按,雖然可以帶來現金回贈、更低利率或套現等好處,但也存在一定的風險,以下是主要的物業轉按風險及應對策略:

1. 罰息期風險

大多數銀行的按揭貸款設有2-3年的罰息期,若在罰息期內轉按,可能需要支付貸款額1%-3%的罰息,甚至需退還已獲得的現金回贈。

應對策略:轉按前務必確認原有按揭的罰息期是否已過,並仔細閱讀貸款條款。

2. 估價不足

若樓市下跌或銀行對物業估值較低,可能導致轉按後貸款額減少,無法完全覆蓋原有按揭餘額,需自行補足差額。

應對策略:提前向多間銀行查詢估價,並預留足夠資金應對差額。

3. 利率上升風險

轉按後若選擇浮動利率(如H按),可能因市場利率上升而增加供款壓力。

應對策略:可考慮選擇固定利率計劃,或在利率較低時鎖定優惠利率(即Cap P)。

4. 現金流壓力

轉按過程涉及律師費、評估費等開支,若現金回贈未能即時到手,可能造成短期資金周轉問題。

應對策略:預先計算轉按成本,確保有足夠流動資金應付過渡期。

5. 信貸評級影響

轉按需重新審批貸款,銀行會查閱信貸報告,頻繁申請可能影響信貸評分。

應對策略:避免短期內多次申請按揭,並保持良好的還款紀錄。

6. 新按揭條款限制

部份銀行可能對轉按設有額外條件,如限制套現比例或要求購買特定金融產品。

應對策略:比較不同銀行的條款,選擇最適合自身需求的方案。

轉按前應全面評估風險與回報,建議詳細比較銀行優惠及條款,以降低潛在風險。除此之外,任何有關轉按疑問,您亦可諮詢我們焯檢mychoices專業財務顧問團隊。

(F) 轉按工具 - 物業估價計算機 mortgage calculator、轉按計算機

以下是香港常用的轉按工具及相關計算機,幫助您評估物業價值、計算轉按後的供款及套現金額:

1. 物業估價計算機

滙豐銀行物業估價工具:可查詢香港主要屋苑的網上估價,需填寫物業區域、屋苑名稱、座數、層數及單位等資料。

https://www.hsbc.com.hk/zh-hk/mortgages/tools/property-valuation/

適用場景:適用於轉按前了解物業當前市值,以便計算可套現金額或新按揭成數。

2. 轉按計算機

中原地產轉按計算機:提供轉按前後的供款及總利息比較,包括一按、二按及提前還款選項,並顯示可套現金額。

https://www.centamortgage.com/tool/submortgage-calculator

適用場景:比較不同銀行的轉按方案,評估套現金額及新按揭條款。

3. 安老按揭計算機(特殊用途)

香港按證保險有限公司工具:針對55歲以上人士,計算以物業抵押獲取的每月年金或一筆過款項,利率為香港最優惠利率減2%(現為3.5%)。

https://www.hkmc.com.hk/chi/online_tools/reverse_mortgage_programme/reverse_mortgage_calculator.html

適用場景:適合長者通過物業套現退休資金,但需注意利率及保費結構。

(G) 香港物業轉按 Q&A

轉按成數如何計算?

轉按成數主要基於物業的最新估值和香港金管局的最新指引。根據2024年10月施政報告後的調整,自用住宅物業的轉按成數上限統一為7成(不論樓價),而600萬港元以下的物業透過按揭保險可達8成。

套現計算公式:

可套現金額 = (物業最新估值 × 最高成數)- 原有按揭餘額

例如:物業現值1,000萬港元,按7成計算可借700萬港元,若原按揭餘額為400萬港元,則可套現300萬港元。

轉按需要壓力測試嗎?

自2024年2月起,金管局已暫停壓力測試要求,但仍需符合「供款與入息比率」(DTI)上限50%的規定(不論是否有其他按揭在身)。

例外情況:若轉按涉及按揭保險(如成數超過7成),部份銀行可能自行要求壓力測試,但非強制。

申請轉按需要通知原有銀行嗎?

需要。轉按流程中必須通知原有銀行,並完成以下步驟:

(i) 提交轉按同意書:向新銀行申請後,需向原有銀行出示轉按同意書,安排解除現有按揭。

(ii) 贖回樓契:新銀行會透過律師樓向原有銀行取回樓契,此過程需原有銀行配合。

(iii) 罰息期注意:若原有按揭尚在罰息期內,提前還款可能需支付罰款(通常為貸款額的1%-3%)。

其他注意事項

(i) 律師費:轉按需支付約5,000-8,000港元不等的律師費,視乎律師樓而定。

(ii) 現金回贈:若回贈總額超過貸款額1%,銀行需相應扣減貸款金額。

總括而言,轉按可降低利息、套現或賺回贈,但需留意罰息期、物業估值及利率風險。建議大家可根據物業類型、財務需求而選擇合適方案。如有任何有關物業轉按、按揭又或者財務問題,可與我們焯檢mychoices專業香港財務顧問團隊諮詢。

(i)知悉銀行審批準則:

不同銀行對於按揭(轉按)申請有不同的要求。我們擁有15年經驗,熟悉各大

銀行審批準則,依據您的情況再選擇合適的銀行作出按揭(轉按)貸款申請。

(ii)節省時間,不再四處「碰運氣」:

“時間就是最大的成本”。試想一想,自己遞交文件作出按揭(轉按)貸款申請,萬一遭到銀行拒批,可能引致焦慮,不知道下一步可採取什麼行動。交由我們專業團隊幫您處理,令您安枕無憂。

(iii)價錢公道親民:

以一個非常公道的價錢,為您提供最專業的意見,令您順利達標。

Strong Finance Start with a Solid Fundamental

客戶熱線:

© 2025 焯檢信貸策劃有限公司版權所有

電郵:

星期一至五 8:30 AM - 7:30 PM

荔枝角

香港紗廠工業大廈五期4樓D73室

辦公時間:

長沙灣道760-762號

聯絡我們:

星期六、日及公眾假期(只限提前預約)*

地址:

(荔枝角站 B1 出口)